投資のプラスα

社会的課題解決への貢献

を同時に実現することを目指す「インパクト投資」。ESG投資の1つの投資手法です。

ESG投資

売上高など財務指標だけでなく、「E:環境、S:社会、G:企業統治」への取り組みも評価し銘柄を選ぶ投資がESG投資と呼ばれています。

-

ワクチンや

新薬開発 -

オンラインで

医療情報提供 -

クリーン

エネルギー供給 -

電気自動車

生産 -

貧困層への

金融サービス提供

-

ワクチンや

新薬開発 -

オンラインで

医療情報提供 -

クリーン

エネルギー供給

-

電気自動車

生産 -

貧困層への

金融サービス提供

※上記は一例です。

投資を通じたちょっと良いこと

それが「インパクト投資」

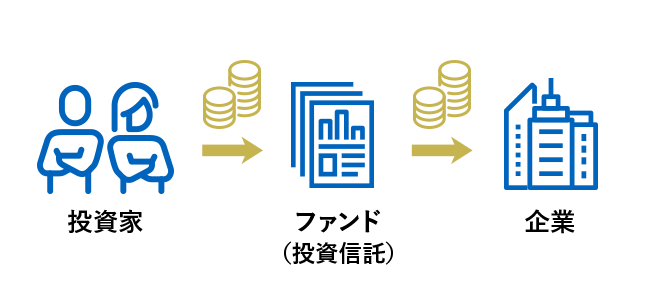

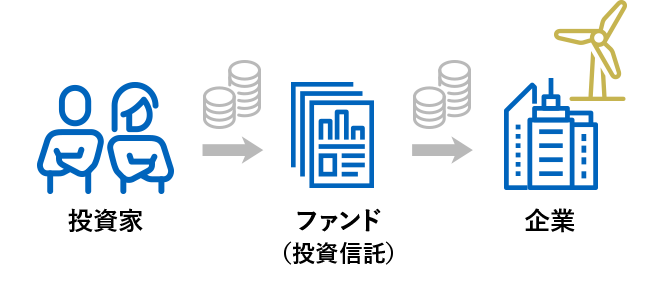

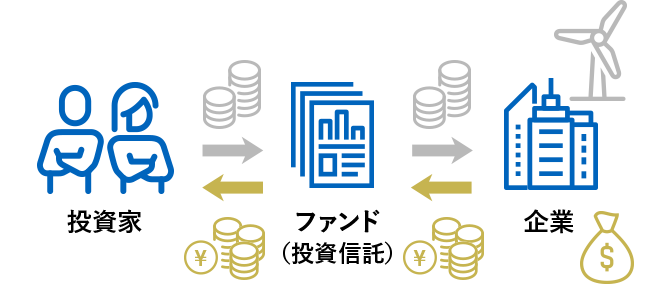

インパクト投資の仕組み

まだ解決されていない社会的課題に取り組むことで、新しいサービスや商品が生まれ、新しい市場が創り出されます。こうした市場の創出・拡大プロセスがインパクト投資の経済的リターンへと繋がることが期待されます。

ESG投資のポイント(インパクト投資を含む)

-

「E:環境(Environment)」「S:社会(Social)」「G:企業統治(Governance)」を考慮することが重要だという考えが広がっていることが背景にあります。

2015年、国連によりSDGs(持続可能な開発目標)が採択されたことが大きな契機となりました。SDGsでは誰1人取り残されない社会を目指し、17の目標が掲げられています。

企業も目標達成に向け取り組むなど、より良い社会に向け世界が動き始めているのです。

例えば、「S:社会」の要素である雇用に焦点をあててみると、コロナ禍における従業員への対応は会社により大きく異なったと言えます。

中でも、従業員を守る姿勢を見せた企業は、社会的に信頼できるというイメージを与えることとなりました。

このように、長期的な企業成長には、これまで重視されてきた業績や財務状況だけでは測ることのできない側面が重要になってきています。

こうした「E・S・G」の要素を考慮する投資手法は「ESG投資」と呼ばれ、「インパクト投資」はESG投資の1つの投資手法として注目されています。

ベイリー・ギフォード インパクト投資ファンド

ポジティブ・チェンジで

インパクト投資を実践!

ポジティブ・チェンジはベイリー・ギフォード社の強み「成長株への長期投資」を活かし、「インパクト投資」を個人投資家の皆さまに実践していただく投資信託です。

好ましい社会的インパクトをもたらす事業によって、長期の視点から成長が期待される世界各国の企業の株式に投資を行います。

※当WEBページ内での「ポジティブ・チェンジ」は「ベイリー・ギフォード インパクト投資ファンド」を指します。

2つの運用目標

運用の特徴

- ・徹底した「長期投資」スタンス

- ・現地調査や経営陣との面談等を活かした「成長銘柄」の発掘

- ・世界各国の厳選した25-50銘柄の株式への「集中投資」

- ※市況動向および資金動向等により、上記のような運用が行えない場合があります。

ポジティブ・チェンジ

3つのポイント

POINT1運用実績

【設定来の基準価額等の推移】

- ※基準価額、基準価額(分配金再投資)は、1万口当たりで運用管理費用(信託報酬)控除後の値です。

- ※信託報酬率は、「ファンドの費用」に記載しています。

- ※基準価額(分配金再投資)は、分配金(税引前)を再投資したものとして計算しています。

- ※上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

POINT2分かりやすいインパクト・テーマ

-

課題

- ・所得格差の拡大・富の偏在の強まり

課題解決策

- ・情報や教育へのアクセスに対する障壁を取り除く

- ・イノベーションを可能にする

- ・教育、トレーニング

世界の学校に通っていない少女の数(2019年)

-

課題

- ・気候変動・食料や水などの基礎資源の不足

課題解決策

- ・技術投入と炭素排出量の削減

- ・環境・資源に関連するイノベーション

- ・インフラ(社会基盤となる施設)への投資

1990年からの温室効果ガス排出量の増加率(2019年)

-

課題

- ・慢性疾患の増加、医療格差、幸福感の欠如

課題解決策

- ・病気についての理解を深める

- ・優れた医療(診断、治療、予防)の提供

- ・医療制度の効率性向上

非感染性疾患*による早期(70歳未満)死亡者全体に対する中低所得国の割合(2023年)

-

課題

- ・経済停滞、自然災害

課題解決策

- ・基本的な資源へのアクセス

- ・金融包摂

不衛生な環境、家がない、水不足、食料不足、不健康など多次元の貧困の中で暮らす世界の子どもの数(2020年)

- *がん、糖尿病、循環器疾患、呼吸器疾患、メンタルヘルスをはじめとする慢性疾患

- 出所:

- ベイリー・ギフォード・オーバーシーズ・リミテッド、UNICEF「Girls' education」、UNICEF「 COVID-19 impacts on child poverty」、IPCC「AR6 Climate Change 2022: Mitigation of Climate Change」、World Health Organization「Noncommunicable diseases」のデータ・資料を基に三菱UFJアセットマネジメント作成

- ・インパクト・テーマの概要はイメージであり、すべてを網羅するものではありません。また、2024年4月末時点の内容であり、将来変更する場合があります。

- ・写真はイメージです。

POINT3長期投資に強みを有する

ベイリー・ギフォード社による運用*

-

ベイリー・ギフォード社は1908年に英国エディンバラで創業した、100年超の歴史を有する運用会社です。

世界各国の年金の運用・助言を任されており、資産残高の合計は40兆円超(2023年12月末時点)にものぼります。 -

「成長株への長期投資」を投資哲学として掲げる点が大きな特徴です。

パートナーシップ制の組織形態により、外部株主からの短期的な利益追求圧力を受けることなく、運用担当者が腰を据えて長期にわたる運用を実践することができます。

- *当ファンドが投資を行う外国投資法人の運用は、ベイリー・ギフォード社のグループ会社であるベイリー・ギフォード・オーバーシーズ・リミテッドが行います。

社会的課題の解決は

一朝一夕にできるものではありません。

だからこそ、長期投資が重要なのです。

ポジティブ・チェンジには

ベイリー・ギフォード社の強み

「成長株への長期投資」を活かして、

社会的課題の解決を図っていこうという、

前向きな想いが込められています。

投資を通じて

社会に、未来に

インパクト

【留意事項】

当ページは三菱UFJアセットマネジメントが作成したものであり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。投資信託は、販売会社がお申込みの取扱いを行い委託会社が運用を行います。