ベイリー・ギフォード世界長期成長株ファンド

リスク

と

費用

ベイリー・ギフォード世界長期成長株ファンド(予想分配金提示型)

リスク

と

費用

NISA制度 つみたて投資枠対象ファンド

※当ファンドはNISAの「成長投資枠(特定非課税管理勘定)」および「つみたて投資枠(特定累積投資勘定)」の対象です。販売会社により取扱いが異なる場合があります。くわしくは、販売会社にご確認ください。

10年先を見据えた長期投資を、

100年以上にわたり続けてきた運用会社を

ご存じでしょうか?

-伝統ある「長期投資へのアプローチ」を

スコットランド・エディンバラからお届けします-

短期的な株価や業績の変動にとらわれることなく、

より多くの投資機会を発掘します。

新興国を含む世界の株式から、

企業の魅力度に応じて投資配分を決定します。

5年、10年の長期で、継続可能な成長力を持つ企業に

投資を行うことにより、

時間の経過と共に大きなリターンの獲得をめざします。

上記は、現時点(2025年9月末現在)のものであり、

将来変更される可能性があります。

-

・ベイリー・ギフォード・オーバーシーズ・リミテッドは、英国の独立系運用会社であるベイリー・ギフォード&カンパニーの100%子会社であり、英国外のお客様に対して資産運用・助言サービスを提供するための会社です。・上記は、厳密には当ファンドが投資する外国投資法人であるベイリー・ギフォード・ワールドワイド・ロング・ターム・グローバル・グロース・ファンドの円建外国投資証券で活用する運用戦略です。

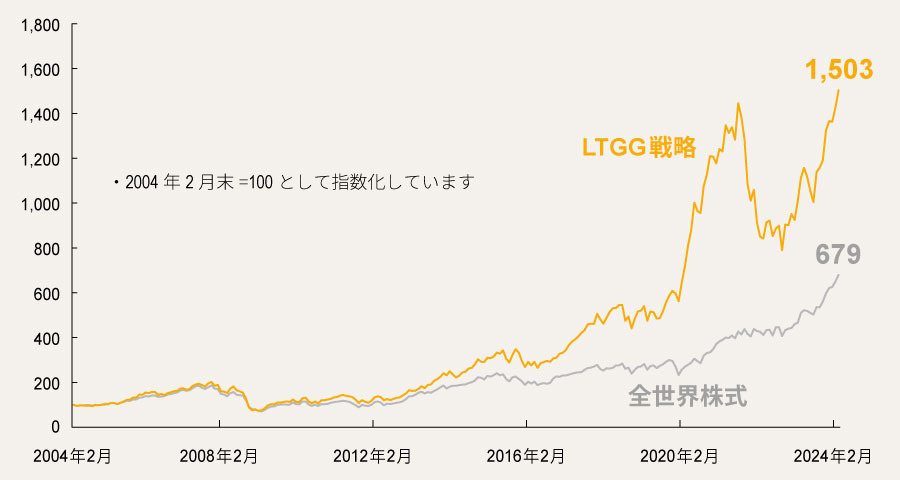

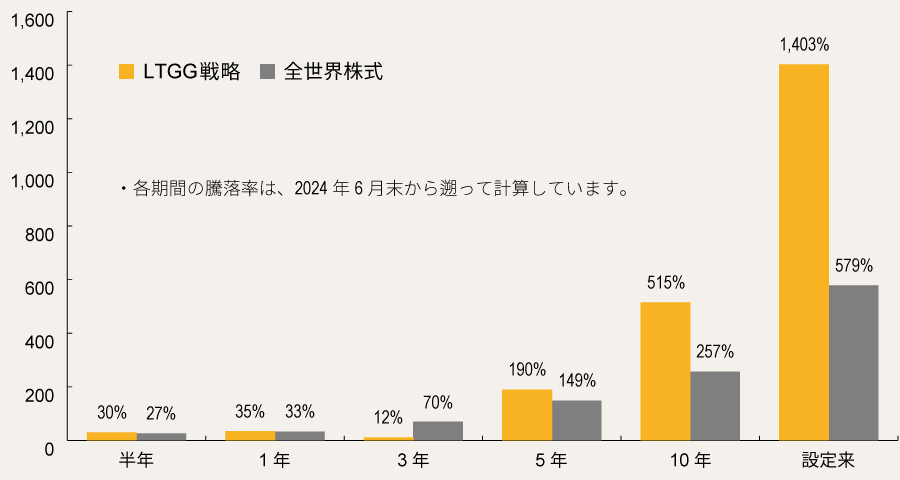

(期間:2004年2月末(運用開始時)~2025年9月末)

「長期の視点で高い成長が期待される銘柄を

辛抱強く保有し続ける」ことが、

堅調なパフォーマンスを支えたと考えています。

(長期の視点については、

以下の成長株への長期投資をご参照ください)

(期間:2004年2月末(運用開始時)~2025年9月末)

-

・設定来のパフォーマンス推移、期間別の騰落率については、長期の運用実績をお示しするためLTGG戦略のコンポジットのデータ(運用報酬控除後、円ベース、配当および分配金再投資のパフォーマンス)を用いて、LTGG戦略の過去の運用実績をご紹介しています。LTGG戦略のコンポジットは、当ファンドの投資対象ファンドと同様の運用プロセスを用いておりますが、当ファンドおよび当ファンドの投資対象ファンドの運用実績ではありません。また、それぞれの将来の成果を示唆・保証するものではありません。

-

※コンポジットとは、運用のパフォーマンス測定のため、類似の投資目的、投資戦略に基づき運用される複数のファンドをまとめたものをいいます。当該コンポジットには当ファンドの投資対象ファンドも含まれます。

-

・上記では、代表的な指数の中で、LTGG戦略の投資対象の性質を表すのに、運用チームが相応と考える全世界株式と比較しています。全世界株式は、MSCI オールカントリー・ワールド インデックス(税引き後配当込み米ドルベース)をもとに委託会社が円換算したものです。全世界株式は当ファンドのベンチマークではありません。

-

・指数については【当WEBページで使用している指数】をご覧ください。

-

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

(出所)Bloombergのデータ、ベイリー・ギフォード・オーバーシーズ・リミテッドの資料を基に三菱UFJアセットマネジメント作成

運用チームはこうした点で秀でていると判断した

企業を特定し、

長期的な視点で投資を行い、

支援していきたいと考えています。

その過程では、短期的な株価変動に

一喜一憂することなく、

企業のオーナーシップとして

相応しい行動を取ることが大切だと考えています。

(2025年9月末時点)

-

・上記では、長期の運用実績をお示しするためLTGG戦略の代表ファンドのデータを用いています。代表ファンドは、当ファンドの投資対象ファンドと同様の運用プロセスを用いておりますが、当ファンドおよび当ファンドの投資対象ファンドの運用実績ではありません。また、それぞれの将来の成果を示唆・保証するものではありません。

-

・銘柄平均保有期間はLTGG戦略の代表ファンドの5年平均の売買回転率から算出しています。売買回転率とは、株式売買額をポートフォリオの時価総額で除したものです。

-

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

-

・計測期間が異なる場合は、結果も異なる点にご注意ください。

-

・上記運用方針は、2025年9月末時点のものであり、将来変更される可能性があります。

(出所)Bloombergのデータ、ベイリー・ギフォード・オーバーシーズ・リミテッドの資料を基に三菱UFJアセットマネジメント作成

-

・上記運用方針は、2025年9月末時点のものであり、将来変更される可能性があります。

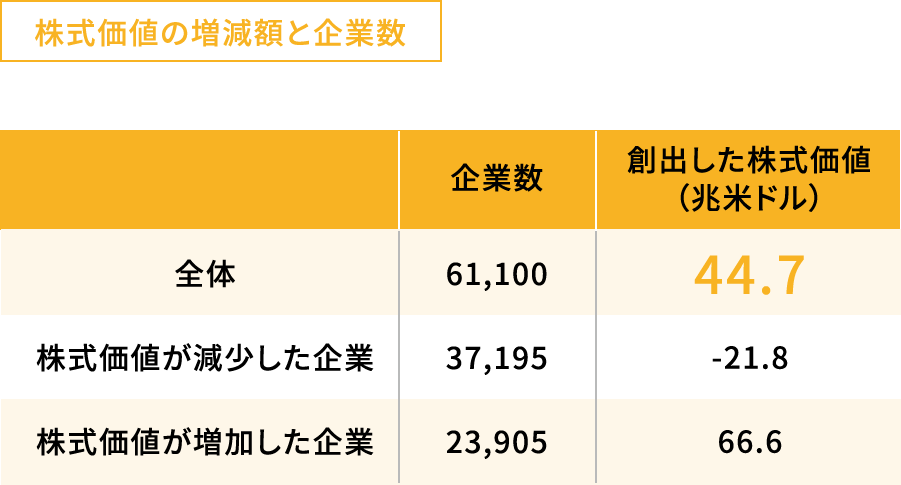

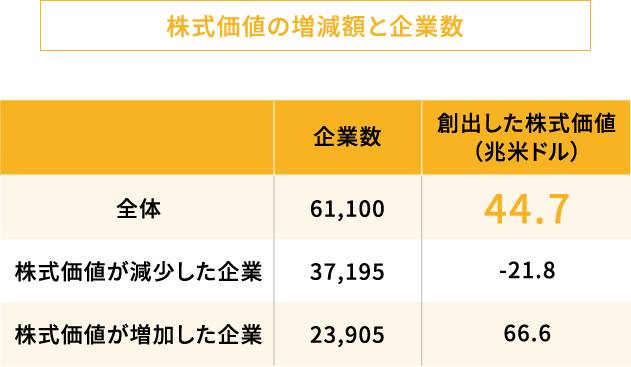

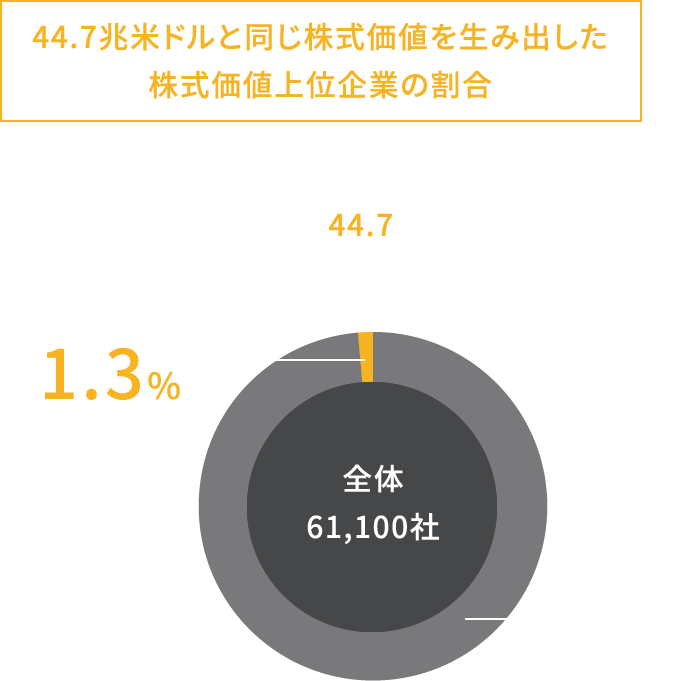

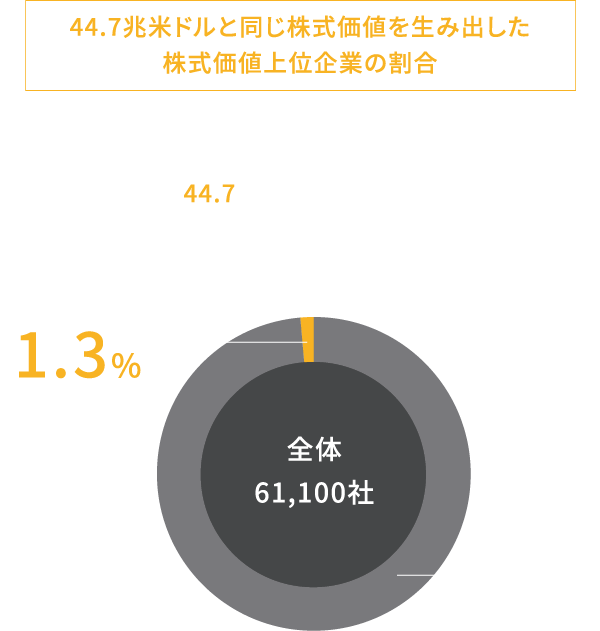

1990年から2018年の期間で、

世界中の企業が創出した株式価値の44.7兆米ドルは上位1.3%の企業によって

生み出された価値と同じです。こうしたことから、

長期で見ると株式投資における銘柄選定は極めて重要であると考えます。

-

(出所)Hendrik Bessembinder他著『Do Global Stocks Outperform US Treasury Bills?』(2019)を基に三菱UFJアセットマネジメント作成

-

・株式価値とは、当該期間において、その銘柄に投資したことによる収益を表しています(当該期間中の配当再投資を含む株式リターンー米国の1ヵ月物の財務省証券のリターン)。

-

・上記は、過去の実績であり、将来の運用成果等を保証するものではありません。

-

・表示桁未満は四捨五入しています。

銘柄の選定にあたっては、

国や地域、業種、時価総額に捉われることなく、

長期の視点で高い成長が期待される企業を厳選します。

具体的には、産業の魅力度、企業の競争力、財務基盤の強さ、

経営陣の資質、

バリュエーションから構成される

10のチェックポイントを用いています。

10のチェックポイントを用いることで、企業調査において

一貫性のある投資プロセスを踏むことが可能になり、

過剰な

データやノイズに振り回されなくなる

と考えています。

(2025年9月末時点)

産業の魅力度

企業の競争力

事業環境の変化に順応可能か?

その企業の長期的な成長にとって最も重要な

社会的要素は

何か?

利益創出力の強さ

経営陣の資質

(設備投資、配当や撤退戦略等)

バリュエーション

-

・上記は銘柄選定の視点を示したものであり、すべてを網羅するものではありません。また、実際にファンドで投資する銘柄の将来の運用成果等を示唆・保証するものでもありません。上記チェックポイントは、今後変更されることがあります。

(出所)ベイリー・ギフォード・オーバーシーズ・リミテッドの資料を基に三菱UFJアセットマネジメント作成

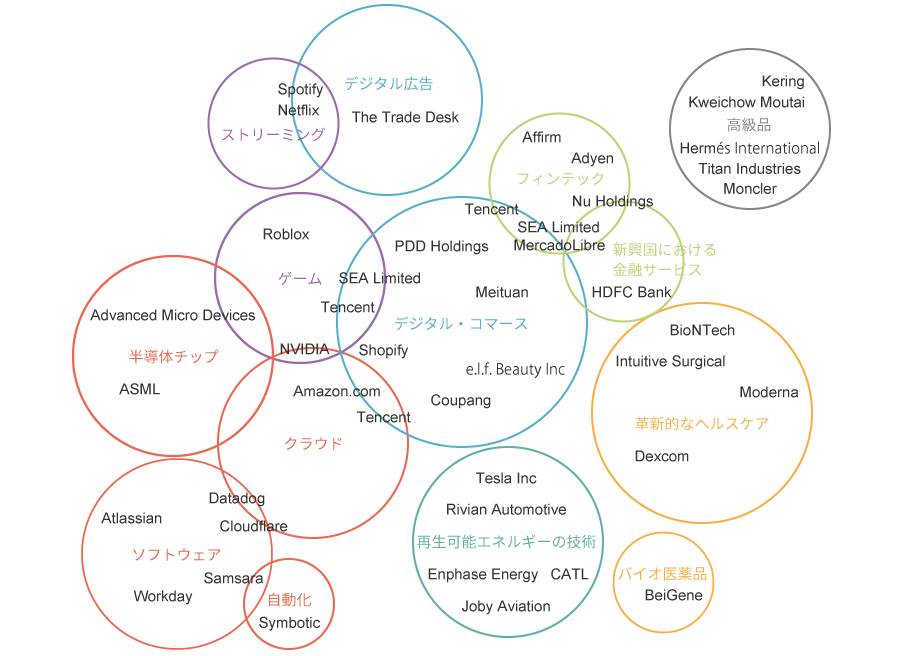

オイラー図は、運用チームが、

企業が事業の成果をあげるために

最も重要なドライバーだと考えている

テーマをもとにして作成し、その上に対象になると考える

個別銘柄を当てはめています。

ここでの分類はポートフォリオ構築の際の

運用チームの考えの道筋を反映しており、

またポートフォリオの多様性も

確認しているのです。

オイラー図のフォントの大きさは対象銘柄の保有比率、

円の大きさは各円に属する銘柄の合計の保有比率を

示しており、 大きいものほど運用チームの

そのテーマに当てはまる

銘柄への確信度が高いことを表しています。

2025年9月末時点では、

「デジタル・コマース」「デジタル広告」などの

テーマに属する銘柄の合計の保有比率が

大きくなっています。

【MEMO】

運用チームではコンスタントに保有銘柄のアップサイドをテストし、同時に次世代の成長を担う銘柄を求めてきました。その中で、重要視しているのは10年後の世界はどのようになっているのか、そしてその中で活躍する企業はどのような企業なのかを想像し、銘柄の発掘調査をするということです。

出所:ベイリー・ギフォード・オーバーシーズ・リミテッドの資料を基に作成

-

・上記は2025年9月末時点のモデルポートフォリオに基づくデータであり、実際のポートフォリオは当該モデルポートフォリオと異なる場合があります。また、個別銘柄の推奨を目的とするものではなく、当ファンドおよび投資対象ファンドにおいて上記銘柄を組み入れることを保証するものではありません。上記は、今後変更されることがあります。上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。市況の変動等により、上記の運用方針通りの運用が行えない場合があります。

ファンドの運用実績

【 ベイリー・ギフォード世界長期成長株ファンド 】

(期間:2019年1月31日(設定日)~)

【 ベイリー・ギフォード世界長期成長株ファンド(予想分配金提示型)】

(期間:2021年1月19日(設定日)~)

-

・基準価額、基準価額(分配金再投資)は、1万口当たりで運用管理費用(信託報酬)控除後の値です。

-

・信託報酬率は、「ファンドの費用」に記載しています。

-

・基準価額(分配金再投資)は、分配金(税引前)を再投資したものとして計算しています。

-

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

ファンド詳細

取扱販売会社

販売会社(お申込み・投資信託説明書(交付目論見書)のご請求は、以下の販売会社へお申し出ください。)

【当WEBページで使用している指数について】

■全世界株式:MSCI オールカントリー・ワールド インデックス

MSCI オールカントリー・ワールド・インデックスとは、MSCI Inc.が開発した株価指数で、世界の先進国・新興国の株式で構成されています。MSCI オールカントリー・ワールド・インデックス(円換算ベース)は、MSCI オールカントリー・ワールド・インデックス(米ドルベース)をもとに、委託会社が計算したものです。同指数に対する著作権およびその他知的財産権はすべてMSCI Inc.に帰属します。

【留意事項】

当ページは三菱UFJアセットマネジメントが作成したものであり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。投資信託は、販売会社がお申込みの取扱いを行い委託会社が運用を行います。