【三菱UFJ ターゲット・イヤー・ファンドシリーズのリスク・費用はこちら】

【あすへのそなえ】始めるBOOK -確定拠出年金専用ファンドの活用術-

「確定拠出年金」は、老後の生活資金を貯めるための大事な制度。「確定拠出年金」に加入している方は、運用しないともったいないですよ!将来への備えとして何をどうすればいいのか?このページで投資のメリット・デメリットを学んで知って、将来への備えを考えてみましょう。

- 上記はあくまで一例であり、すべてを網羅するものではありません。

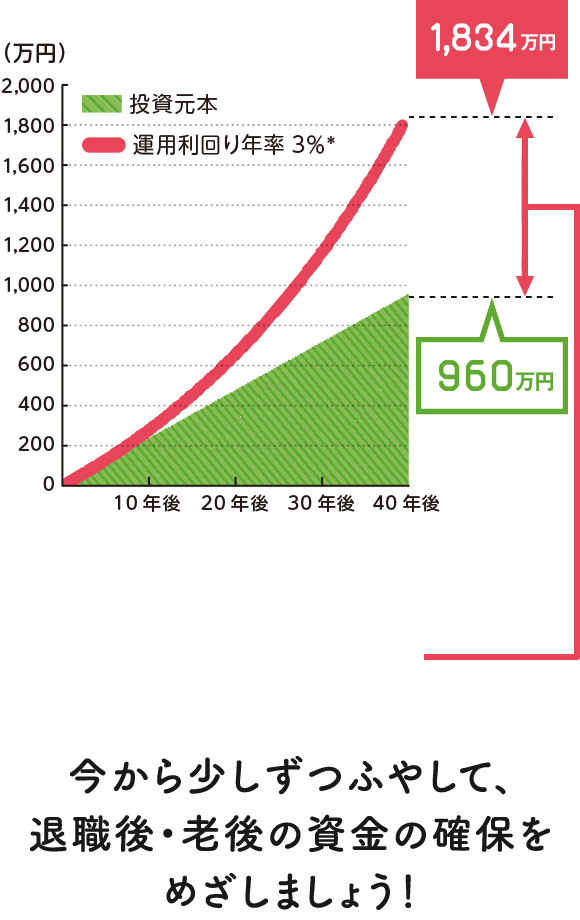

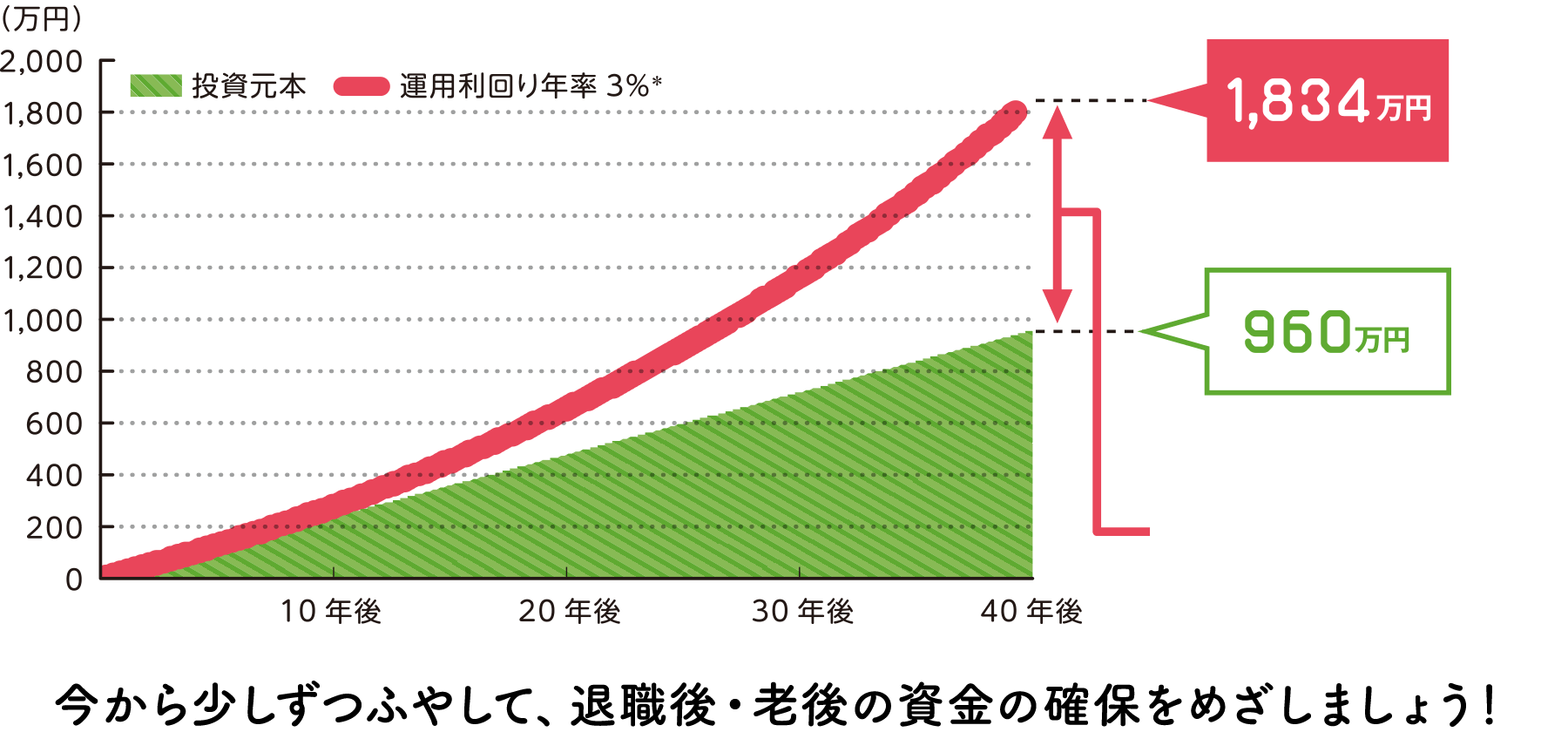

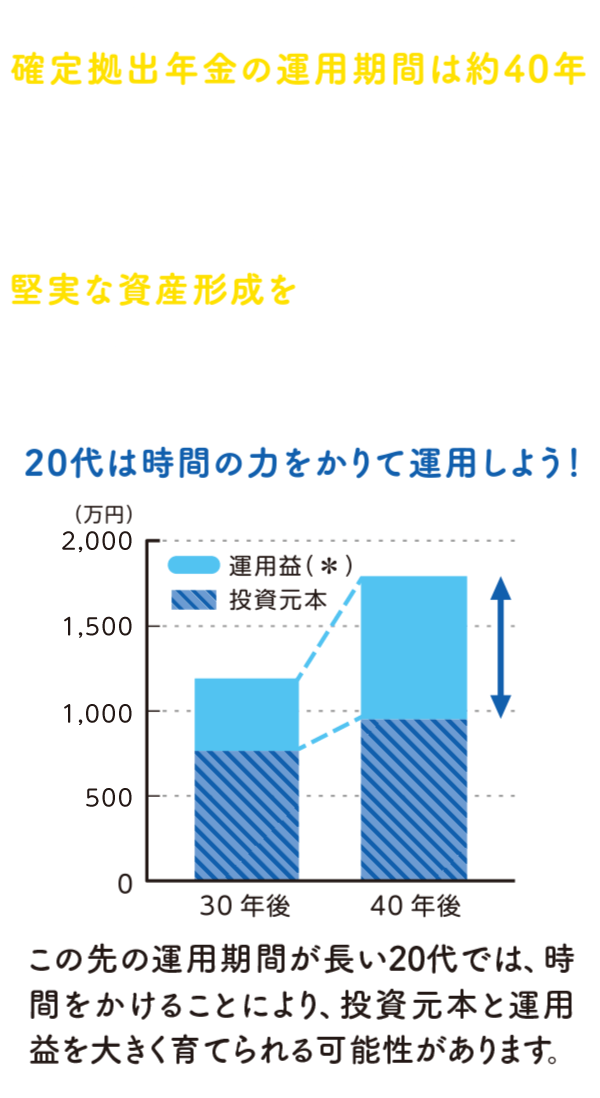

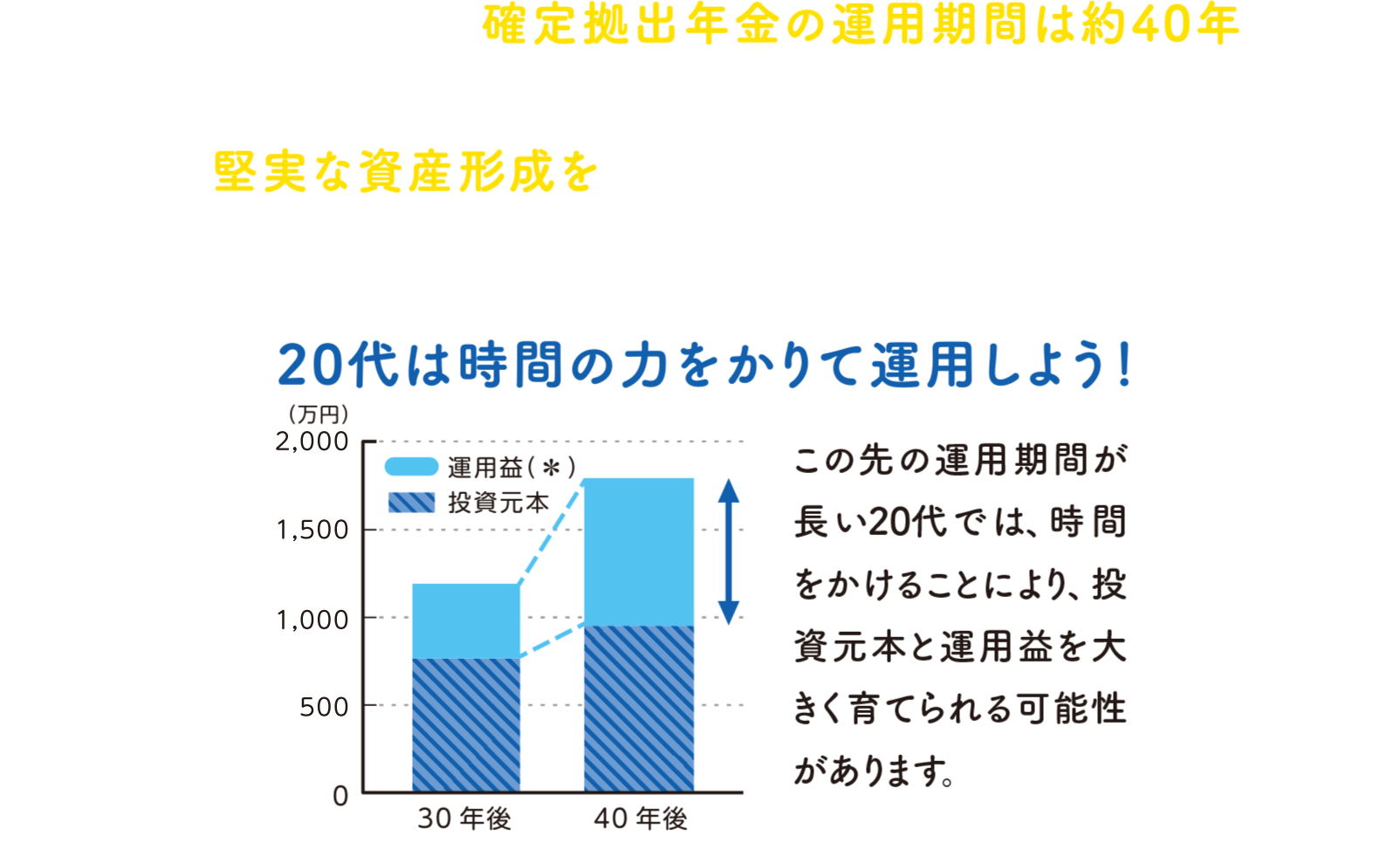

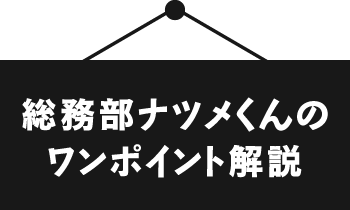

- 運用利回りが年率3%の条件のもと、毎月2万円ずつ積立投資をした場合の資産額

- 3%を一定として複利計算しています。「複利」とは、運用益を投資元本へ組み入れることです。

- 上記は積立投資のシミュレーションであり、確定拠出年金における実際の運用とは異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等は考慮しておりません。

- 数字は表示桁未満を四捨五入しています。

- 積立投資は、運用状況によっては投資元本を割り込むケースもあります。

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

- 確定拠出年金は、運用状況によっては投資元本を割り込むケースもあります。

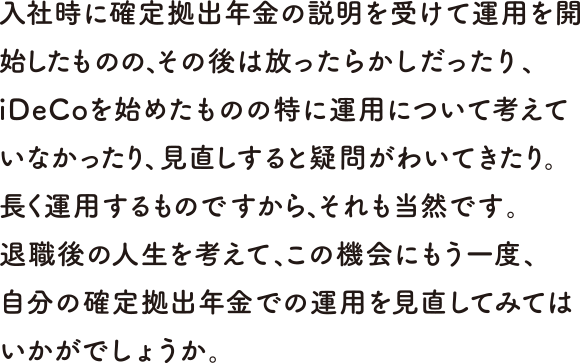

入社時に確定拠出年金の説明を受けて運用を開始したものの、その後は放ったらかしだったり、iDeCoを始めたものの特に運用について考えていなかったり、見直しすると疑問がわいてきたり。長く運用するものですから、それも当然です。退職後の人生を考えて、この機会にもう一度、自分の確定拠出年金での運用を見直してみてはいかがでしょうか。

同じ会社の人でも、世代によって、疑問や状況はいろいろ。一つずつ解決していきましょう。

- ニノミヤくん

- まじめで堅実派の新入社員。趣味は読書。なんでもよく調べて考えるのが好き。

- ニノミヤくん:「確定拠出年金っていつから始めたらいいんですか?将来のためにきちんと考えておきたい。」

20代『とにかく、まずは始めてみよう!の巻』この続きを読む

閉じる

20代のみなさん!確定拠出年金は、とにかく始めてみるのが先決!

新社会人をはじめ、20代のみなさんに

三菱UFJターゲット・イヤー・ファンド2055/2060/2065/2070(確定拠出年金)

- 積立投資シミュレーションと同条件のもと、積立投資をした場合の運用益をさしています。

- 上記は積立投資のシミュレーションであり、確定拠出年金における実際の運用とは異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等は考慮しておりません。

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

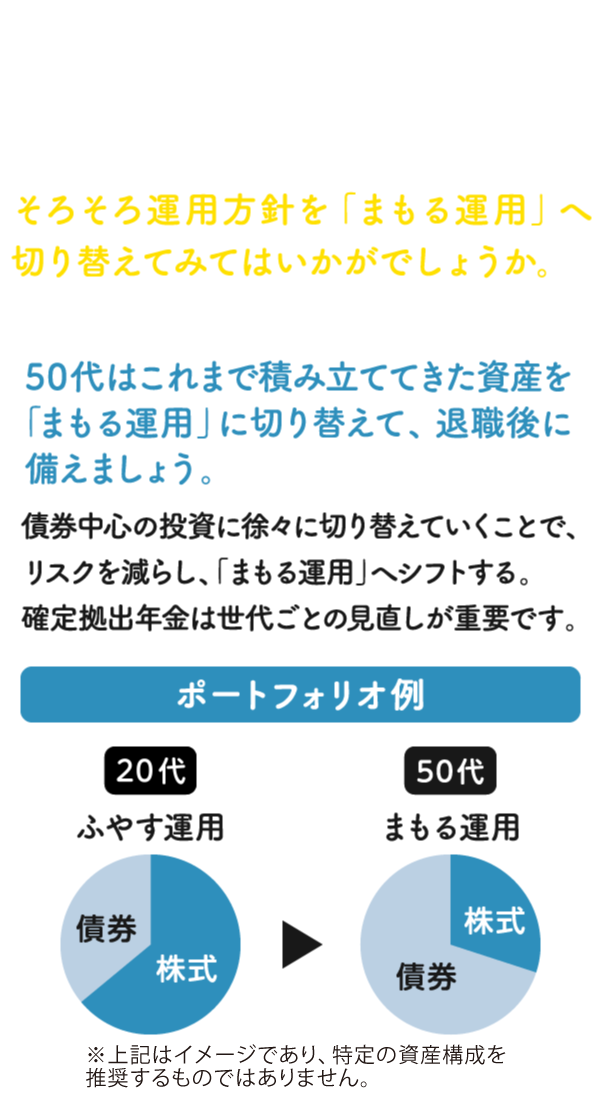

- 本コンテンツにおける「ふやす運用」とは、より大きな値上がり期待を享受するために、値動きの大きい株式などの組入比率を高めた運用をさします。したがって、将来の運用成果を示唆・保証するものではありません。

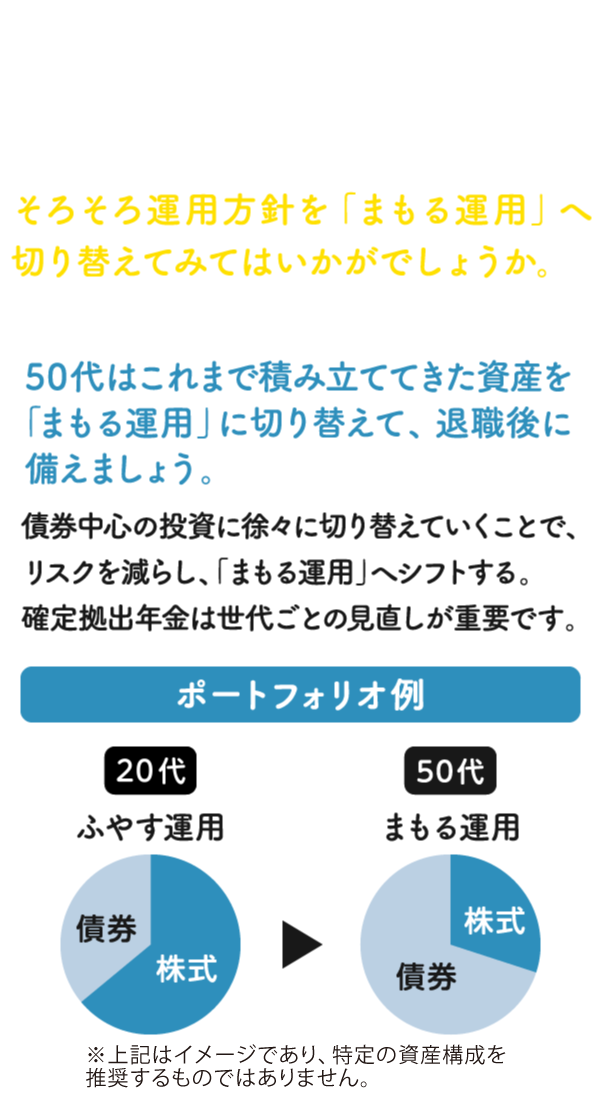

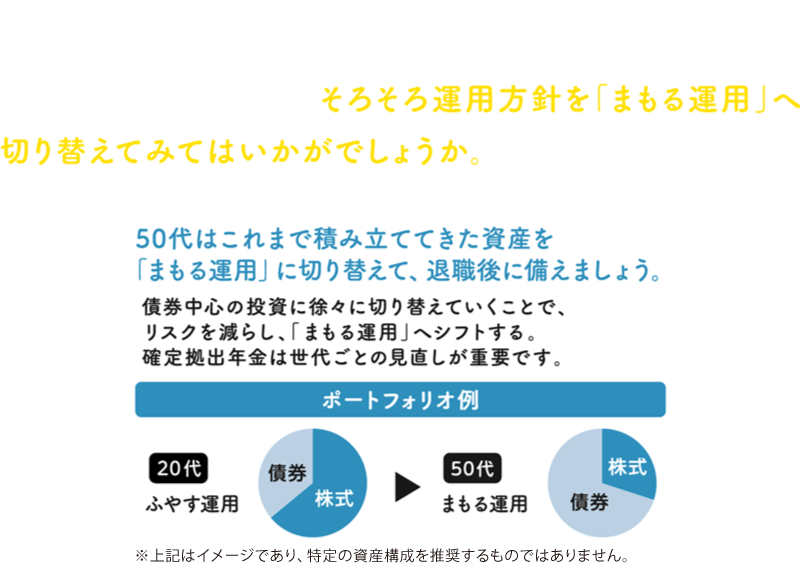

- 本コンテンツにおける「まもる運用」とは、株式の組入比率を徐々に引き下げ、値動きの小さな資産である債券の組入比率を引き上げていくリスクを抑えた運用をさし、元本確保をめざした運用ではありません。したがって、運用状況によっては投資元本を割り込むケースもあります。

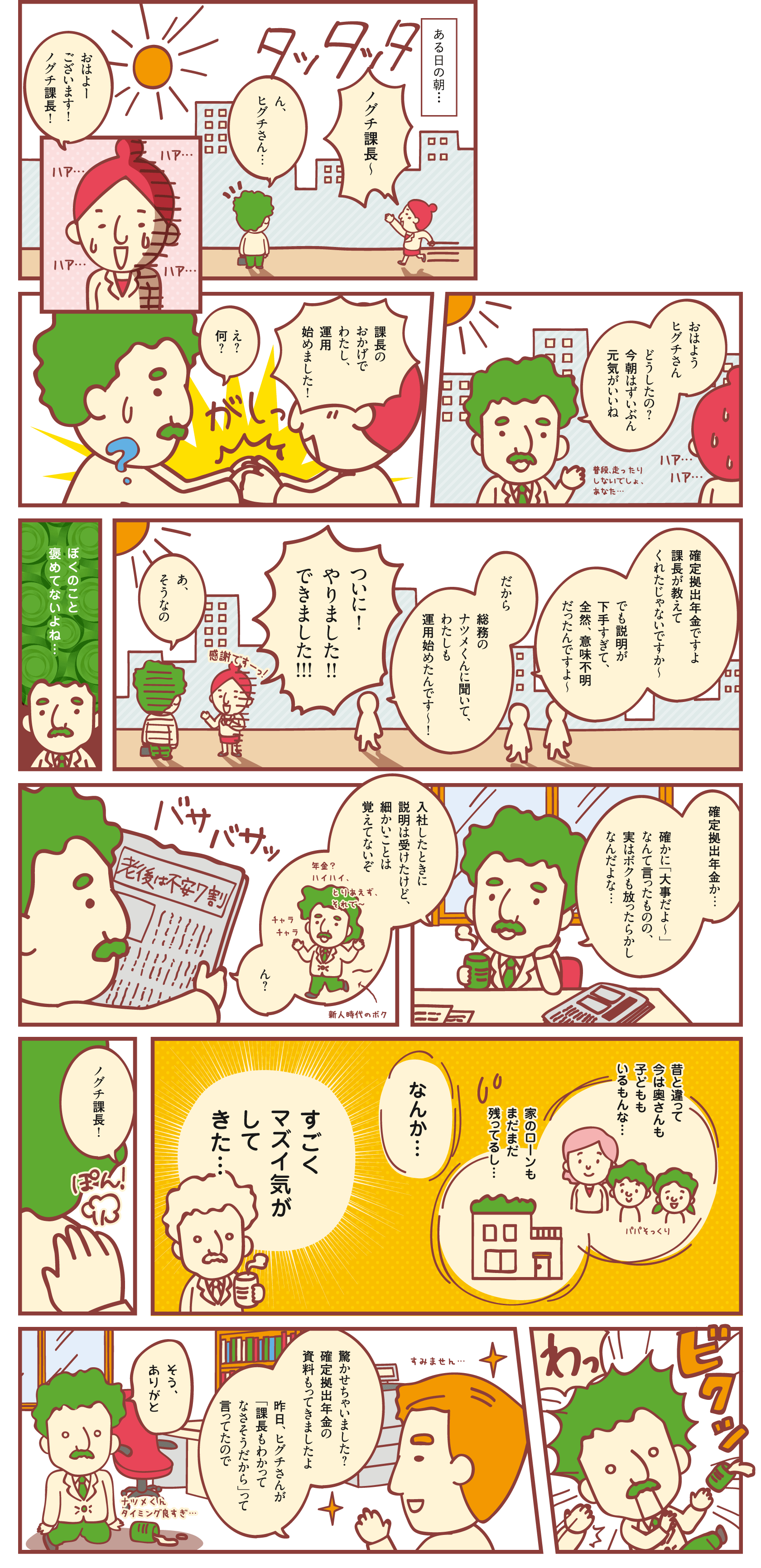

- ヒグチさん

- 真面目でしっかり者に見られるけれど、実は天然キャラの食いしん坊女子。

- ヒグチさん:「確定拠出? 運用? 気にしたことないです...っていうか。知りません...」

30代編『確定拠出年金はじめの一歩!の巻』この続きを読む

- 規約によっては、社員が一定の範囲内で会社の掛け金に上乗せ拠出ができる「マッチング拠出」も可能です。

閉じる

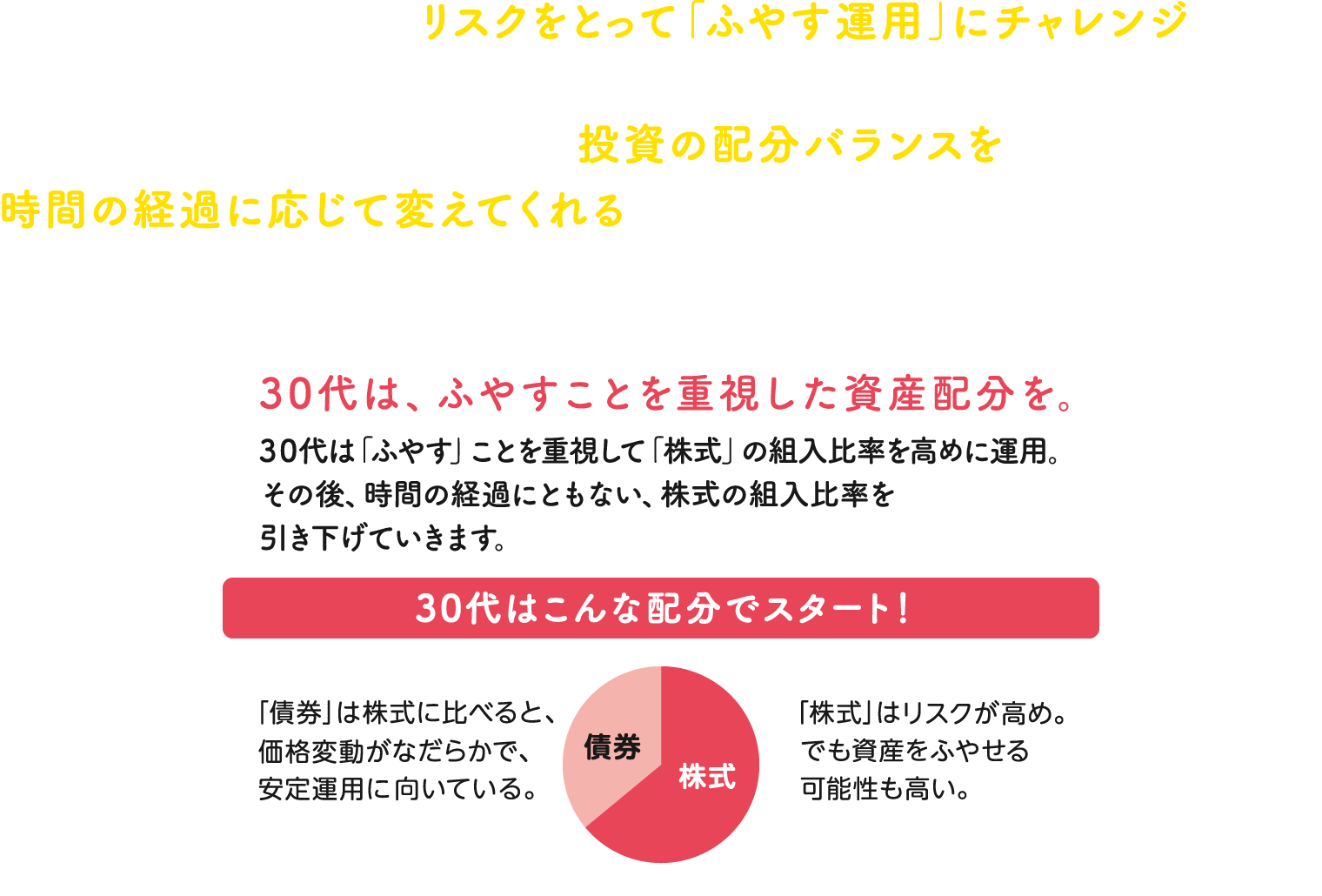

30代のみなさん!今からコツコツ運用を始めてみては?

30代に

三菱UFJ ターゲット・イヤー・ファンド 2045/2050/2055(確定拠出年金)

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

- 上記はイメージであり特定の資産構成を推奨するものではありません。

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

- 本コンテンツにおける「ふやす運用」とは、より大きな値上がり期待を享受するために、値動きの大きい株式などの組入比率を高めた運用をさします。したがって、将来の運用成果を示唆・保証するものではありません。

- 本コンテンツにおける「まもる運用」とは、株式の組入比率を徐々に引き下げ、値動きの小さな資産である債券の組入比率を引き上げていくリスクを抑えた運用をさし、元本確保をめざした運用ではありません。したがって、運用状況によっては投資元本を割り込むケースもあります。

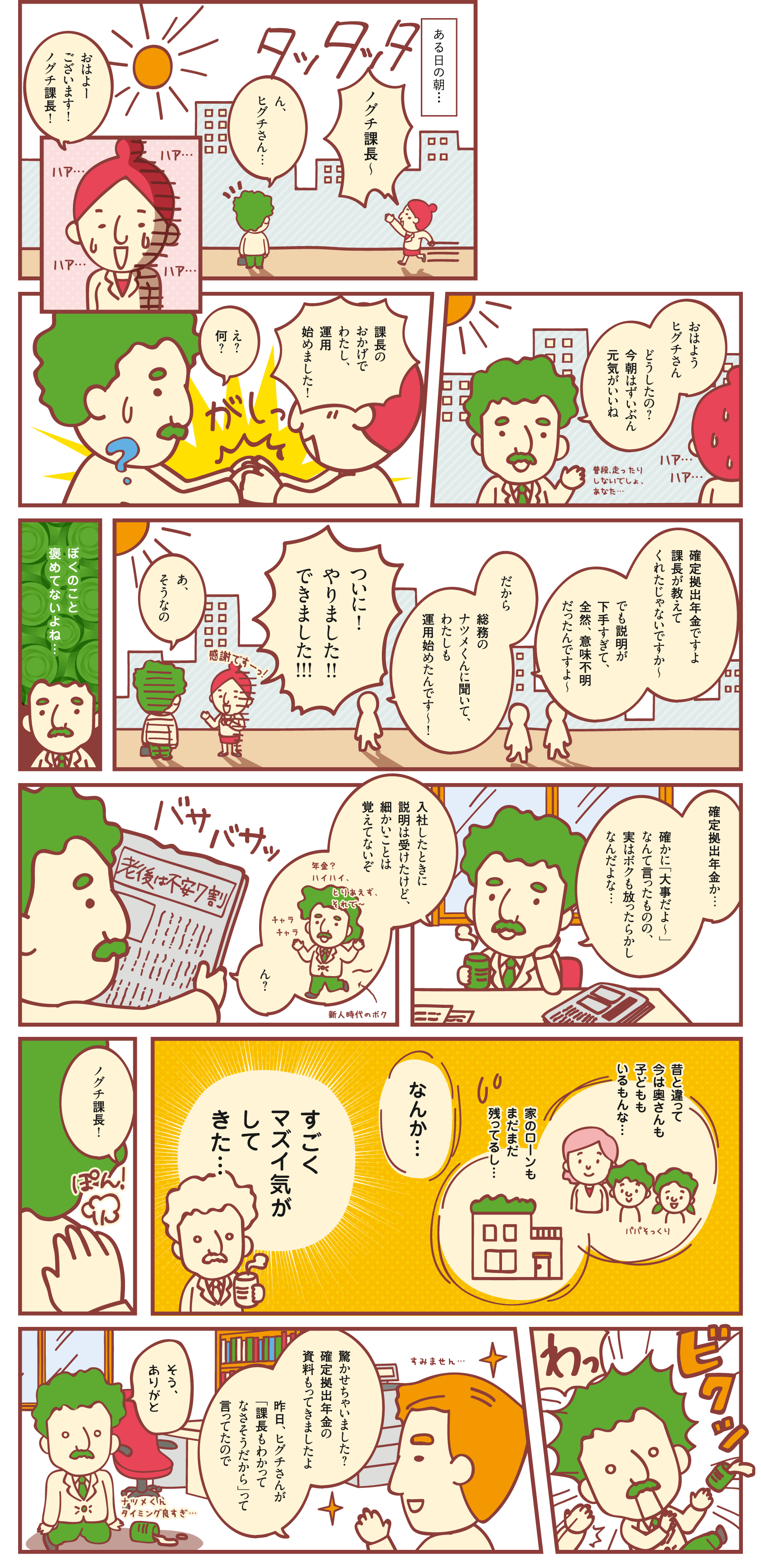

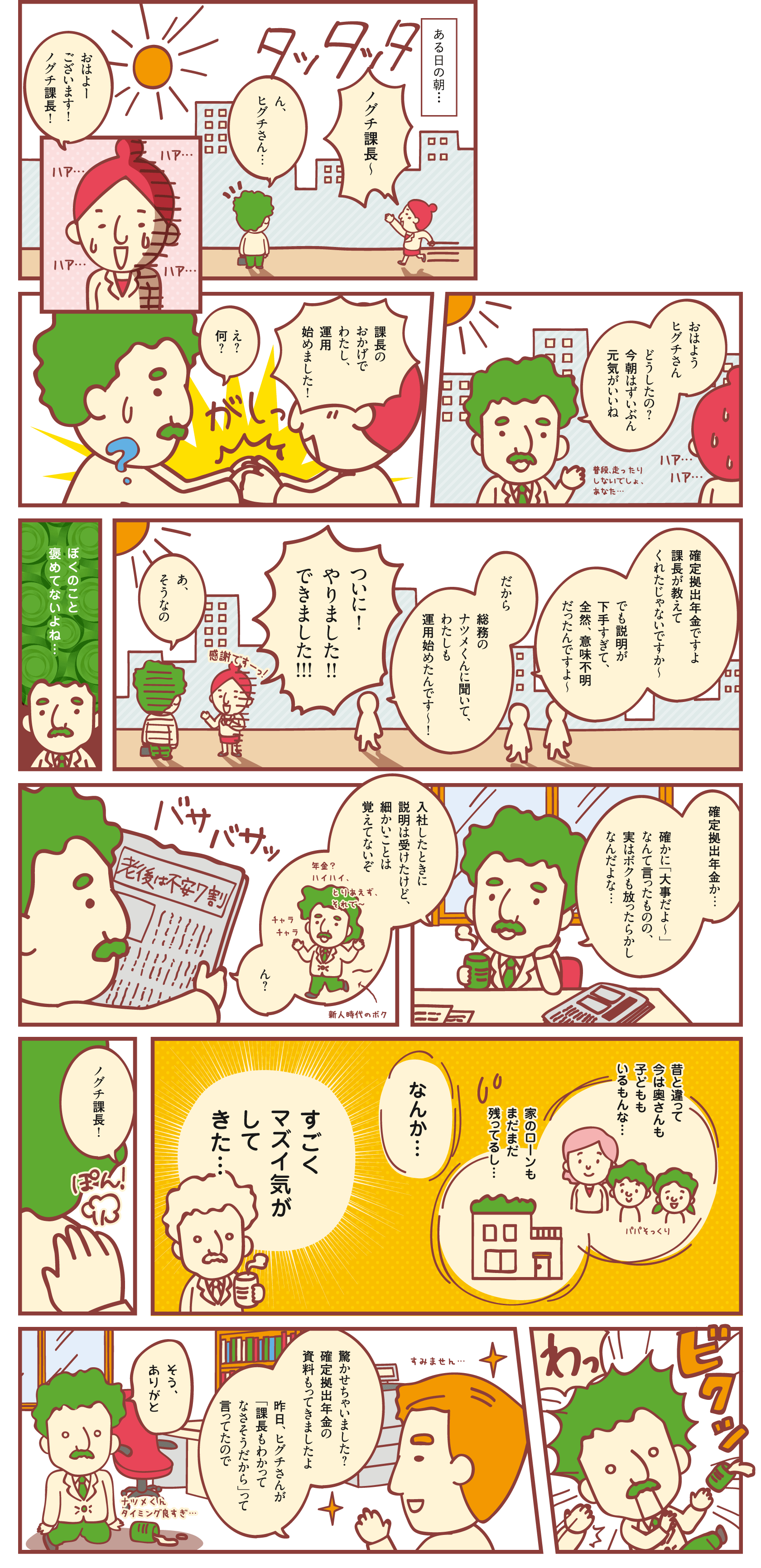

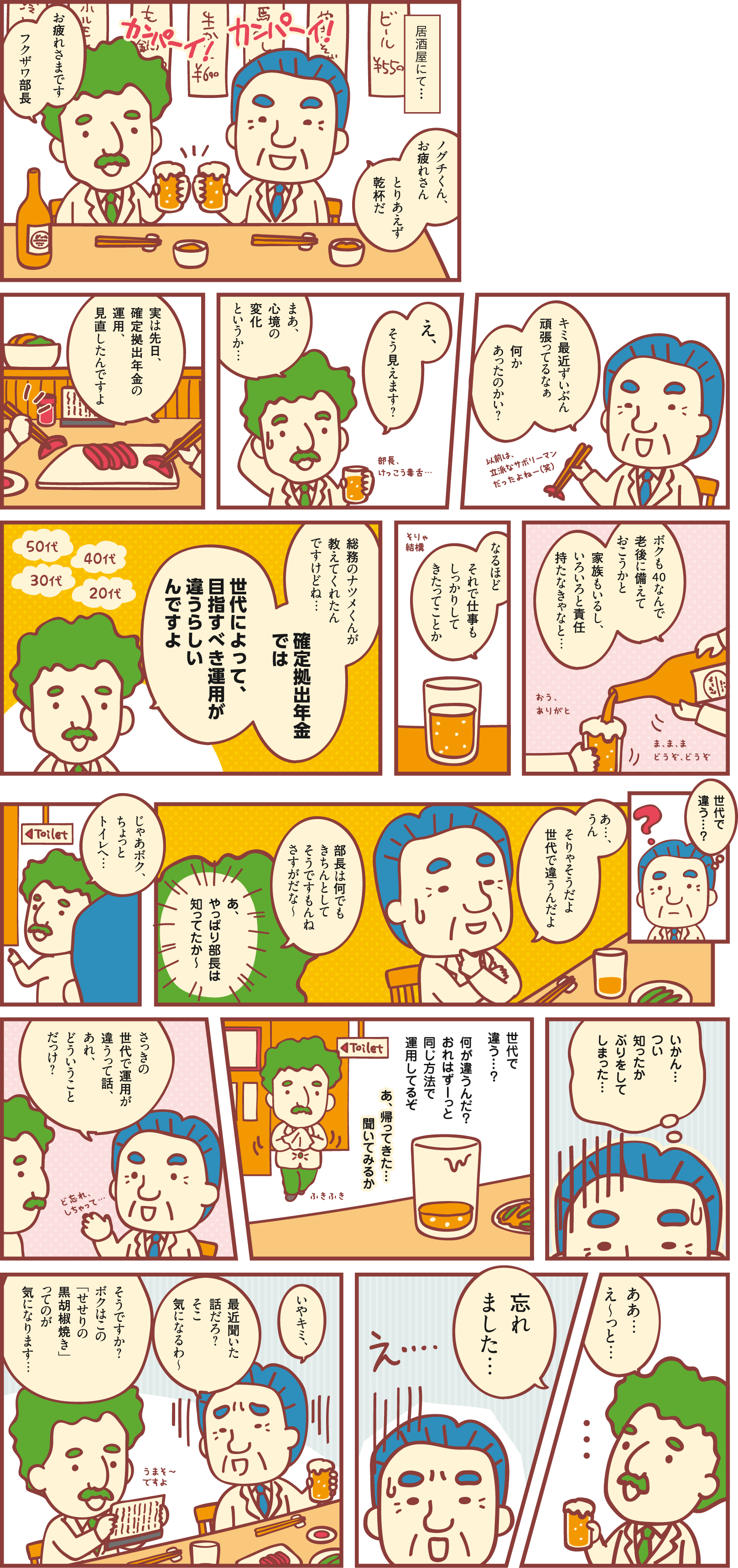

- ノグチ課長

- 二児の父。のんびりマイペースな中間管理職。若い頃はけっこう散財していたらしい!?

- ノグチ課長:「そういえば、そういう制度あったね...ずいぶん放ったらかしだけど...」

40代編『確定拠出年金どうすりゃいいの?の巻』この続きを読む

close ×

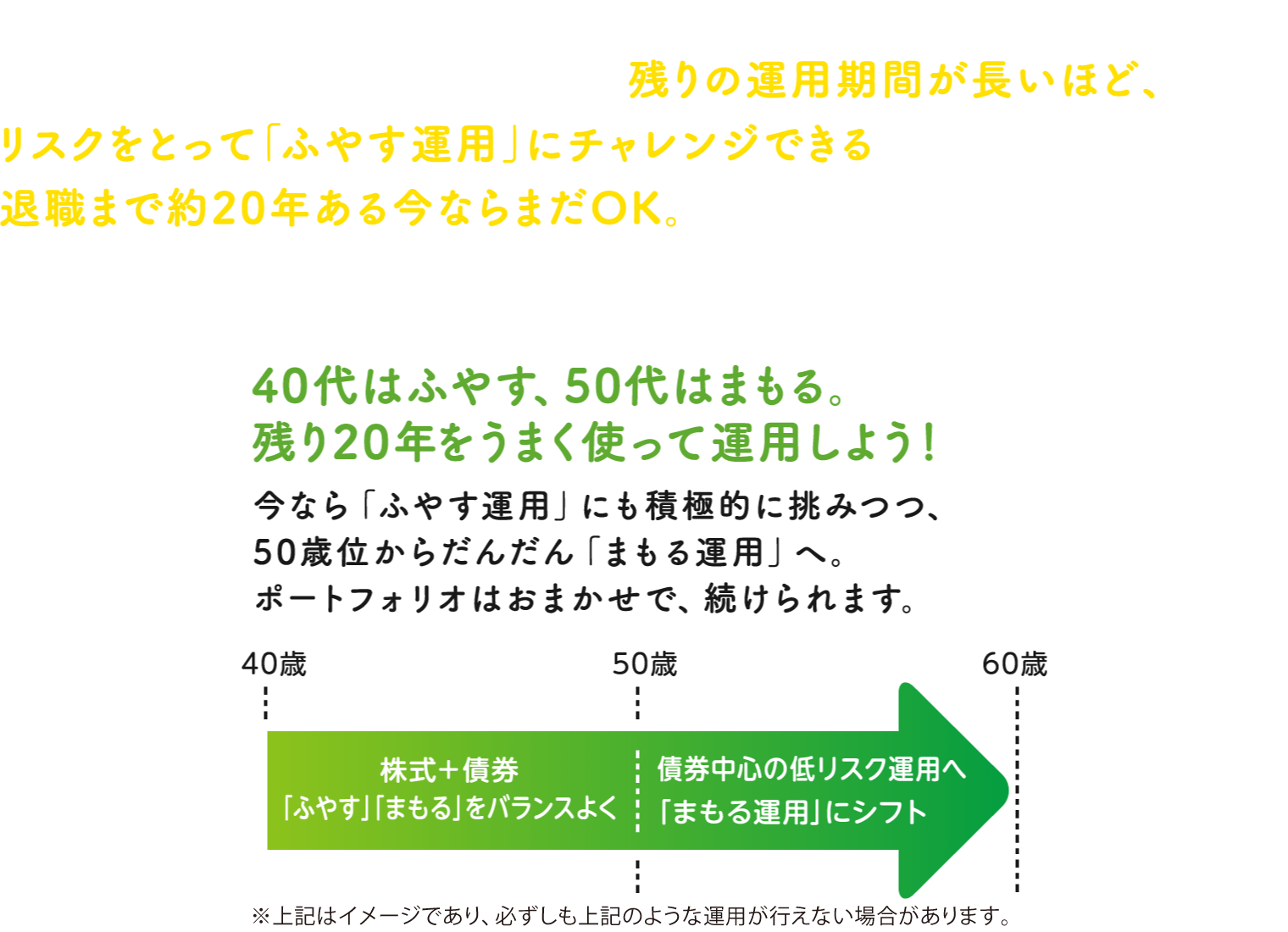

40代のみなさん!積極的な運用はまだ間に合います!

40代に

三菱UFJ ターゲット・イヤー・ファンド 2035/2040/2045(確定拠出年金)

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

- 本コンテンツにおける「ふやす運用」とは、より大きな値上がり期待を享受するために、値動きの大きい株式などの組入比率を高めた運用をさします。したがって、将来の運用成果を示唆・保証するものではありません。

- 本コンテンツにおける「まもる運用」とは、株式の組入比率を徐々に引き下げ、値動きの小さな資産である債券の組入比率を引き上げていくリスクを抑えた運用をさし、元本確保をめざした運用ではありません。したがって、運用状況によっては投資元本を割り込むケースもあります。

- フクザワ部長

- どっしりとした落ち着きのあるザ・上司。部下の前だとついイイ格好をしたがるクセあり。

- フクザワ部長:「もちろん運用しているよ。でも、定年まで同じ運用でいいのかなあ...」

50代編『確定拠出年金このままでいいのかな?の巻』この続きを読む

close ×

50代のみなさん!若い頃のままの運用は、ぜひ見直しを。

50代に

三菱UFJ ターゲット・イヤー・ファンド 2030/2035(確定拠出年金)

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

- 本コンテンツにおける「ふやす運用」とは、より大きな値上がり期待を享受するために、値動きの大きい株式などの組入比率を高めた運用をさします。したがって、将来の運用成果を示唆・保証するものではありません。

- 本コンテンツにおける「まもる運用」とは、株式の組入比率を徐々に引き下げ、値動きの小さな資産である債券の組入比率を引き上げていくリスクを抑えた運用をさし、元本確保をめざした運用ではありません。したがって、運用状況によっては投資元本を割り込むケースもあります。

- ニノミヤくん

- まじめで堅実派の新入社員。趣味は読書。なんでもよく調べて考えるのが好き。

- ニノミヤくん:「確定拠出年金っていつから始めたらいいんですか?将来のためにきちんと考えておきたい。」

- ヒグチさん

- 真面目でしっかり者に見られるけれど、実は天然キャラの食いしん坊女子。

- ヒグチさん:「確定拠出? 運用? 気にしたことないです...っていうか。知りません...」

- ノグチ課長

- 二児の父。のんびりマイペースな中間管理職。若い頃はけっこう散財していたらしい!?

- ノグチ課長:「そういえば、そういう制度あったね...ずいぶん放ったらかしだけど...」

- フクザワ部長

- どっしりとした落ち着きのあるザ・上司。部下の前だとついイイ格好をしたがるクセあり。

- フクザワ部長:「もちろん運用しているよ。でも、定年まで同じ運用でいいのかなあ...」

三菱UFJ ターゲット・イヤー・ファンド 追加型投信/内外/資産複合 2030/2035/2040/2045/2050/2055/2060/2065/2070(確定拠出年金)【愛称:あすへのそなえ】

- 確定拠出年金で退職時期まで運用するのに、このファンドはいかがでしょうか。

- このファンドでは、ご自身の退職時期などの目標年次を「ターゲット・イヤー」として設定します。2030などの数値はその年を示しています。

- つまり ●例えば60歳を退職年次とした場合 [ 2030は50歳前後の方向け ] [ 2040は40歳前後の方向け ] [ 2050は30歳前後の方向け ][ 2060は20歳前後の方向け ]

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

ファンドの特徴1

これひとつでベーシックな4つの資産に『自動的に分散投資』ができます。

- 【株式】 国内株式・外国株式

- 積極的な運用で資産をふやすのが狙い。そのぶんリスクも高め。

- 【債券】 国内株式・外国株式

- 比較的安定して運用できるかわりに、資産がふえる率も低い。

これらを年齢ごとの想定許容リスクに応じてバランス良く組み合わせて分散投資を行います。

- (例)30歳開始時点の基本資産配分

- 国内株式…43%

- 国内債券…31%

- 外国株式…21%

- 外国債券…5%

ファンドの特徴2

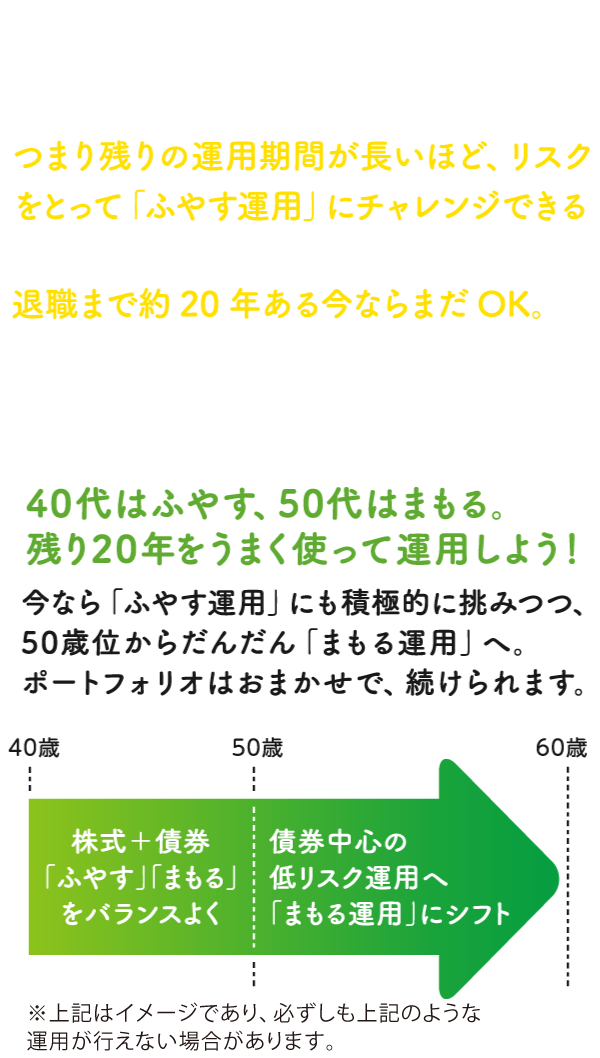

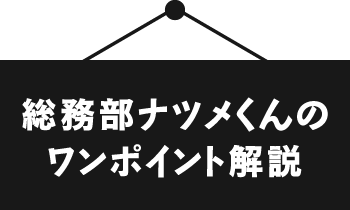

ライフサイクル等を考慮したターゲット・イヤーに向けて『資産配分を変化』させ、リスクを抑制していきます。

- 途中でポートフォリオを見直す手間もナシ!

- 自分の世代等に応じた運用ができます。

- 若いうちは「ふやす運用」株式への投資が多め

- 徐々に「まもる運用」へ 株式投資を減らし、債券中心に

- 年齢に応じて投資のリスクを減らして行きます。

- 上記は当ファンドが計画している基本資産配分の推移(イメージ)の理解を深めていただくため、一般的な定年退職時期である60歳を迎える年次を「ターゲット・イヤー」と仮定していますが、あくまで一例であり、全ての場合にあてはまるわけではありません。

- 上記は当社が想定する顧客層であり、全ての場合にあてはまるわけではありません。

- 各ファンドの当初設定時に計画された基本資産配分の推移(イメージ)であり、市場動向等によって組入比率が変更される場合があります。

ファンドの特徴3

ターゲット・イヤー到達後も『投資比率を一定に運用』します。

ターゲット・イヤーを過ぎたあとも、希望の方は運用を続けることが可能。「国内債券」や「国内短期金融資産」など、比較的安定的な資産を中心に運用します。

- ターゲット・イヤー到達後の基本資產配分

- 国内債券…59%

- 国内短期金融資產…29%

- 国内株式…5%

- 外国株式…5%

- 外国債券…2%

- ※本資料作成時点で計画している基本資產配分(イメージ)です。

「世代に合った商品が選べるんだね。」

- 【本コンテンツに関するご注意事項】の内容を必ずご覧ください。

- 市場動向および賃金動向等により、上記のような運用が行えない場合があります。

投資リスク

基準価額の変動要因:基準価額は、株式市場の相場変動による組入株式の価格変動や、金利変動による組入公社債の価格変動、為替相場の変動等により上下します。また、組入有価証券等の発行者等の経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。

これらの運用により信託財産に生じた損益はすべて投資者のみなさまに帰属します。したがって、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。

投資信託は預貯金と異なります。主な変動要因は、価格変動リスク、為替変動リスク、信用リスク、流動性リスクです。上記は主なリスクであり、これらに限定されるものではありません。くわしくは、確定拠出年金向け説明資料をご覧ください。または投資信託説明書(交付目論見書)でもご確認いただけます。

ファンドの費用

投資者が直接的に負担する費用

- 購入時

- 購入時手数料

- ありません。

- 換金時

- 信託財産留保額

- ありません。

投資者が信託財産で間接的に負担する費用

|

保有期間中

|

運用管理費用(信託報酬)

計算期間別

|

各ファンドのターゲット・イヤーより15年前の決算日までの場合

純資産総額に対して、年率0.396%(税抜 年率0.36%)

|

各ファンドのターゲット・イヤーより15年前の決算日の翌日から、

そのファンドのターゲット・イヤーより5年前の決算日までの場合

純資産総額に対して、年率0.374%(税抜 年率0.34%)

|

各ファンドのターゲット・イヤーより5年前の決算日の翌日から、

そのファンドのターゲット・イヤーの決算日までの場合

純資産総額に対して、年率0.308%(税抜 年率0.28%)

|

各ファンドのターゲット・イヤーの決算日の翌日以降の場合

純資産総額に対して、年率0.242%(税抜 年率0.22%)

|

※決算日は、毎年9月10日(休業日の場合は翌営業日)

|

| その他の費用・手数料 |

以下の費用・手数料についてもファンドが負担します。

・監査法人に支払われるファンドの監査費用

・有価証券等の売買時に取引した証券会社等に支払われる手数料

・有価証券等を海外で保管する場合、海外の保管機関に支払われる費用

・外国株式インデックスマザーファンド、外国債券インデックスマザーファンドの換金に伴う信託財産留保額・その他信託事務の処理にかかる諸費用 等

※上記の費用・手数料については、売買条件等により異なるため、

あらかじめ金額または上限額等を記載することはできません。 |

|

保有期間中

|

運用管理費用

(信託報酬)

計算期間別

|

各ファンドのターゲット・イヤーより15年前の決算日までの場合

純資産総額に対して、年率0.396%(税抜 年率0.36%)

|

各ファンドのターゲット・イヤーより15年前の決算日の翌日から、

そのファンドのターゲット・イヤーより5年前の決算日までの場合

純資産総額に対して、年率0.374%(税抜 年率0.34%)

|

各ファンドのターゲット・イヤーより5年前の決算日の翌日から、

そのファンドのターゲット・イヤーの決算日までの場合

純資産総額に対して、年率0.308%(税抜 年率0.28%)

|

各ファンドのターゲット・イヤーの決算日の翌日以降の場合

純資産総額に対して、年率0.242%(税抜 年率0.22%)

|

※決算日は、毎年9月10日(休業日の場合は翌営業日)

|

| その他の費用・手数料 |

以下の費用・手数料についてもファンドが負担します。

・監査法人に支払われるファンドの監査費用

・有価証券等の売買時に取引した証券会社等に支払われる手数料

・有価証券等を海外で保管する場合、海外の保管機関に支払われる費用

・外国株式インデックスマザーファンド、外国債券インデックスマザーファンドの換金に伴う信託財産留保額

・その他信託事務の処理にかかる諸費用 等

※上記の費用・手数料については、売買条件等により異なるため、

あらかじめ金額または上限額等を記載することはできません。 |

- 運用管理費用(信託報酬)および監査費用は、日々計上され、ファンドの基準価額に反映されます。毎計算期間の6ヵ月終了時、毎決算時または償還時にファンドから支払われます。

- 上記の費用(手数料等)については、保有金額または保有期間等により異なるため、あらかじめ合計額等を記載することはできません。なお、ファンドが 負担する費用(手数料等)の支払い実績は、交付運用報告書に開示されていますのでご参照ください。

- 【本コンテンツに関するご注意事項】

- 本コンテンツは三菱UFJアセットマネジメントが作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、運営管理機関よりお渡しする確定拠出年金向け説明資料または投資信託説明書(交付目論見書)をご確認のうえ、ご自身でご判断ください。

- 本コンテンツの内容は作成時点のものであり、将来予告なく変更されることがあります。

- 本コンテンツは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

- 投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。/銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。

- 確定拠出年金で投資信託をご購入の場合は、運営管理機関がお申込みの取扱いを行い、委託会社が運用を行います。