追加型投信/内外/債券

三菱UFJ/マッコーリー グローバル・インフラ債券ファンド

<為替ヘッジあり/為替ヘッジなし>(毎月決算型)

<為替ヘッジあり/為替ヘッジなし>(年1回決算型)

〈愛称:世界のいしずえ〉

・市況動向および資金動向等により、上記のような運用が行えない場合があります。

追加型投信/内外/債券

三菱UFJ/マッコーリー グローバル・インフラ債券ファンド

<為替ヘッジあり/為替ヘッジなし>(毎月決算型)

<為替ヘッジあり/為替ヘッジなし>(年1回決算型)

〈愛称:世界のいしずえ〉

・市況動向および資金動向等により、上記のような運用が行えない場合があります。

日々の生活に必要不可欠なサービスや施設を提供する企業等が発行する債券のことをさします。

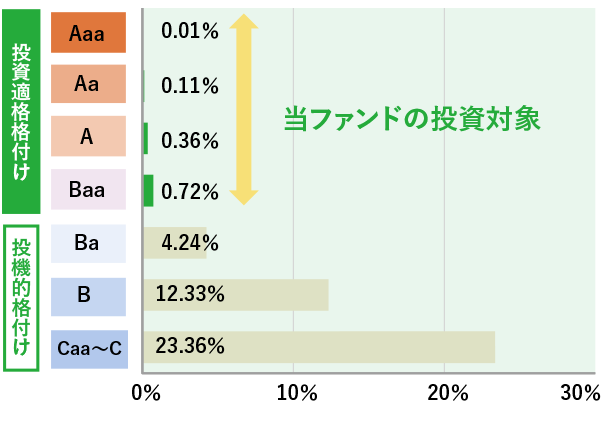

投資対象とするインフラ債券は、投資適格債券から選ばれます。

投資適格債券は、比較的信用力が高いため、デフォルト率が低くなっています。

・期間:1983年~2019年。・デフォルト(債務不履行)から3年前の格付けに基づく。・グラフ縦軸の格付けは、Moody‘sの格付けを表示しています。・市況動向および資金動向等により、上記のような運用が行えない場合があります。・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

(出所)Moody's「Annual default study: Defaults will edge higher in 2020(2020年1月30日)」のデータを基に三菱UFJアセットマネジメント作成

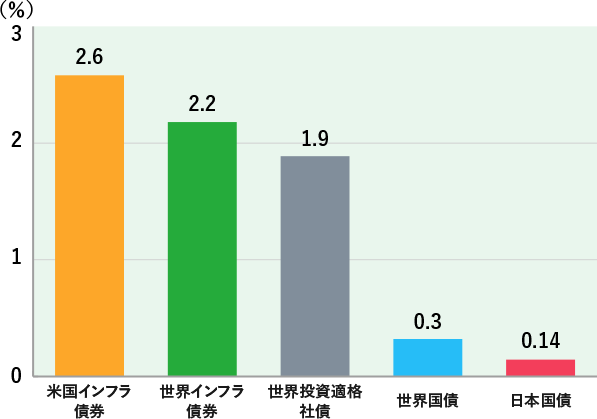

投資適格債券のなかで比較すると、世界国債や日本国債等よりもインフラ債券の格付けは低いことから、好利回りとなっています。

投資適格債券の利回り(現地通貨ベース)

・2020年6月末時点。・各資産は為替やその他の特性を考慮しておらず、利回りだけで単純に比較できるものではありません。上記は指数を使用しており、当ファンドの運用実績を示すものではありません。指数については、ページ下部【当ページで使用している指数について】をご覧ください。・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

(出所)Bloombergのデータを基に三菱UFJアセットマネジメント作成

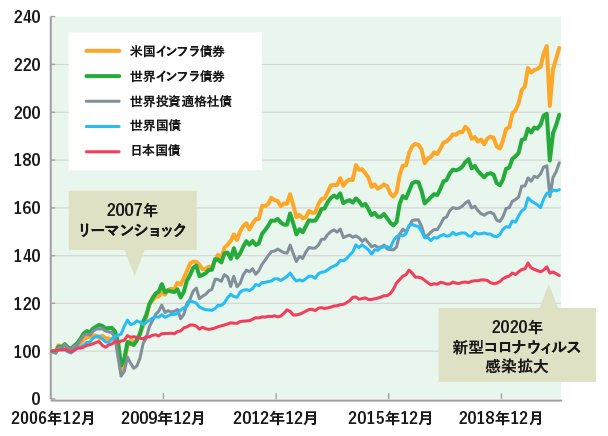

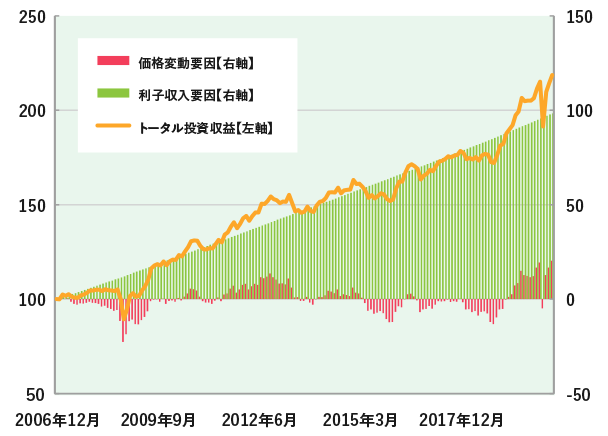

世界的に金融市場が大きく下落した際には、インフラ債券も同様に下落しましたが、長期で見ると投資適格債券の中で高いパフォーマンスで推移しています。

投資適格債券のパフォーマンス(現地通貨ベース)

・期間:2006年12月末~2020年6月末。・2006年12月末=100として指数化。・上記は指数を使用しており、ファンドの運用実績を示すものではありません。指数についてはページ下部【当ページで使用している指数について】をご覧ください。・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

(出所)Bloombergのデータを基に三菱UFJアセットマネジメント作成

投資適格社債の中でもインフラ債券は、米国や日本などの国債よりも格付けは低く、デュレーションも長いことから、価格の変動が大きくなりやすい傾向があります。

しかし、相対的に好利回りであるインフラ債券の場合、中長期で保有することにより積み上がった利子収入が投資環境の変化などによる価格変動のマイナスをカバーすることで、収益の積み上げ効果が期待されます。

米国インフラ債券(現地通貨ベース)の投資収益の要因分解

・期間:2006年12月末~2020年6月末。・トータル投資収益を2006年12月末=100として指数化。・上記は指数を使用しており、ファンドの運用実績を示すものではありません。指数についてはページ下部【当ページで使用している指数について】をご覧ください。・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

(出所)Bloombergのデータを基に三菱UFJアセットマネジメント作成

- 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(年1回決算型)(愛称:世界のいしずえ)

インフラ債券

- インフラ債券の“インフラ”とは“インフラストラクチャー”の略で、生活や産業活動の基盤となるような施設のことを指します。

- インフラ債券とは、インフラ関連企業が発行する債券のことです。

-

公益

電力・水・ガスなど

-

通信

携帯電話など

-

エネルギー

石油など

-

運輸

空港・道路・鉄道など

- インフラ関連企業の主な特徴は下記の3つがあげられます。

電力・ガス・水・石油・運輸・通信など、日常の生活に必要不可欠なサービスや施設を提供しています。

インフラ関連企業は、日常的に必要とされるサービスや施設を提供しているため需要は安定しており、企業業績は比較的、景気変動の影響を受けにくい傾向があります。

インフラ関連企業のビジネスは長期にわたっており、その収益は長期的に安定する傾向にあり、財務基盤も相対的に健全な傾向があります。

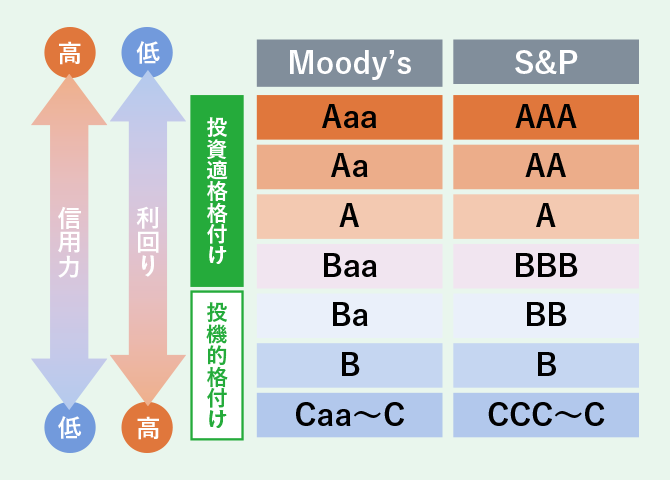

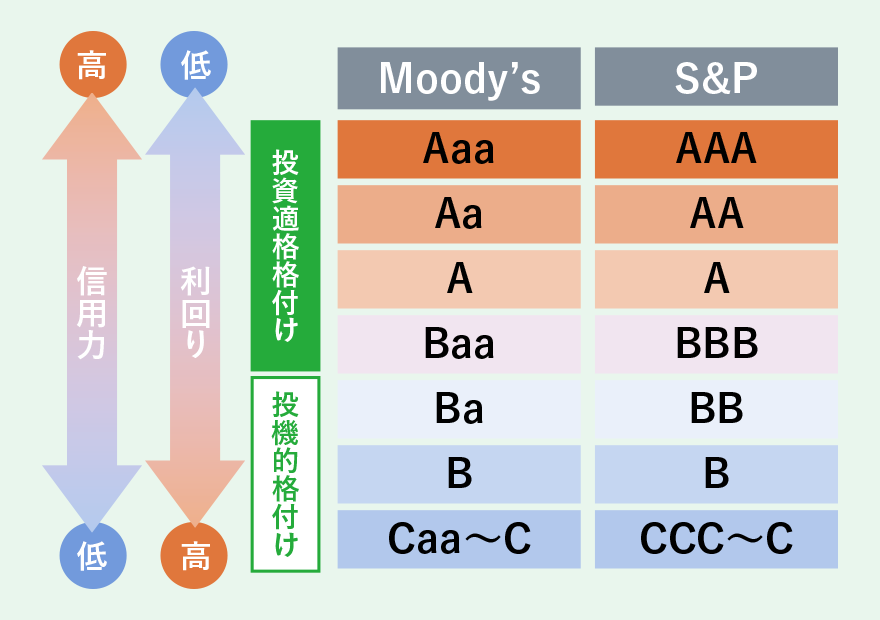

格付け

- 債券などの元本や利子が、返済される確実性の程度を評価したものです。

- Moody'sやS&P等の格付機関が、企業等の財務状態、今後の方向性などを分析、評価して、数字や記号で簡潔に表します。つまり、格付けが高い方が安全な資産と考えられます。

上記は、あくまで格付けと信用力、利回りのイメージを表したものであり、実際とは異なる場合があります。1、2、3、+、-の付加記号は省略しています。なお、利回りは格付け以外の要因によっても変動するため、この関係通りの利回りが成立しない場合があります。

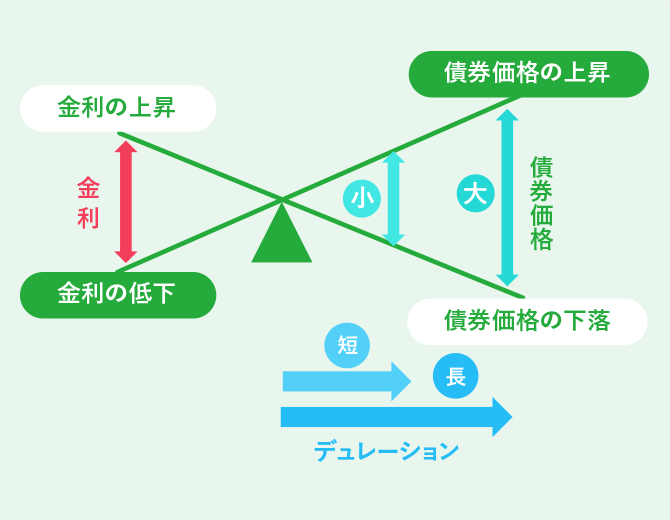

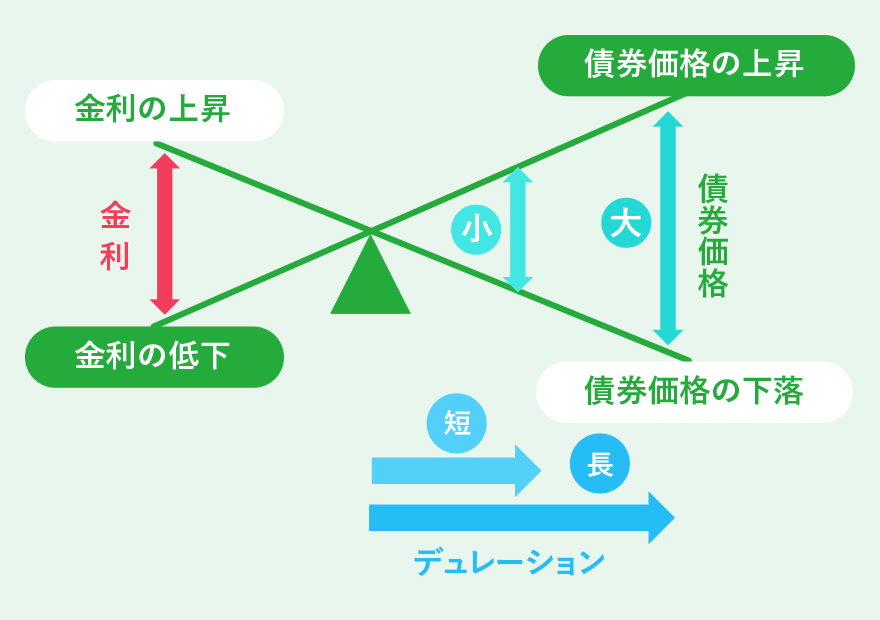

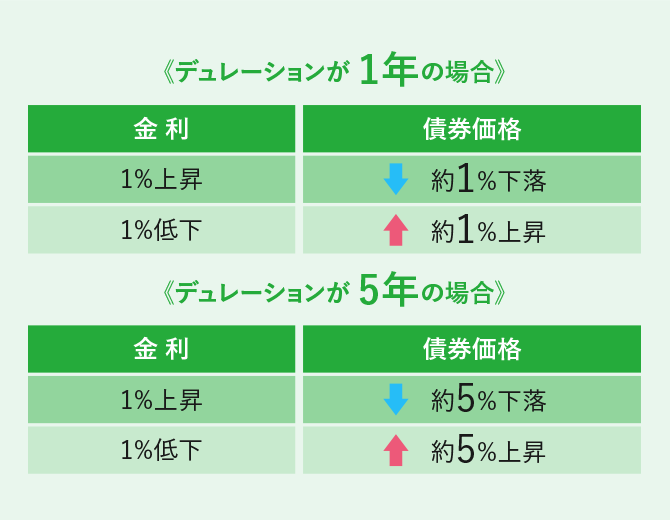

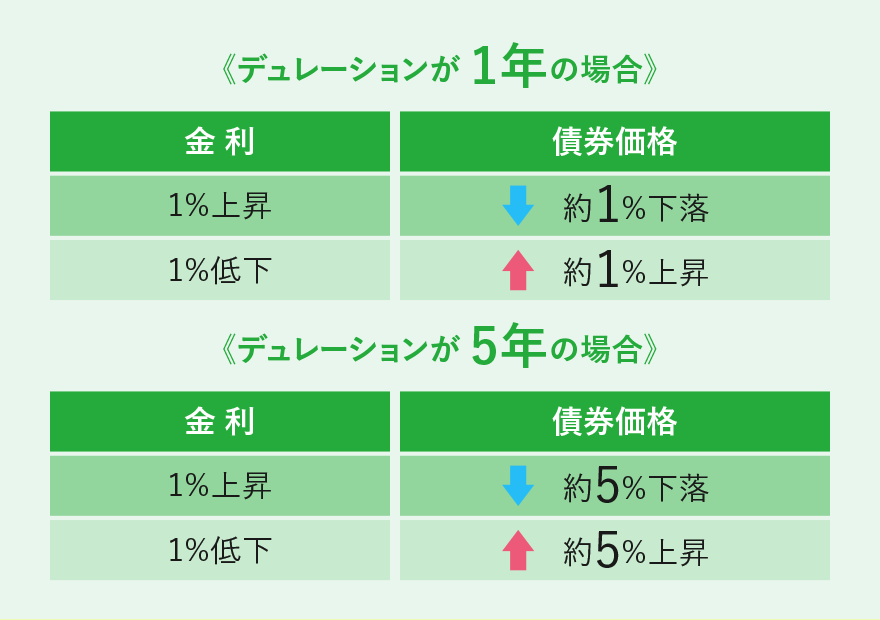

デュレーション

- デュレーションとは、債券の投資元本の回収に要する平均残存期間や金利感応度を意味する指標です。

- この値が大きいほど、金利変動に対する債券価格の変動率が大きくなります。

・上記は市場金利と債券価格の一般的な関係を表したイメージ図であり、債券価格が常に上記の通り動くことを示唆・保証するものではありません。

・上記は概算値であり、実際の値動きとは異なります。

- 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(毎月決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジあり>

(年1回決算型)(愛称:世界のいしずえ) - 三菱UFJ/マッコーリー グローバル・インフラ債券ファンド<為替ヘッジなし>

(年1回決算型)(愛称:世界のいしずえ)

【収益分配金に関する留意事項】

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

【投資リスク】

基準価額の変動要因:基準価額は、金利変動による組入公社債の価格変動、為替相場の変動等により上下します。また、組入有価証券の発行者等の経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。これらの運用により信託財産に生じた損益はすべて投資者のみなさまに帰属します。したがって、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。投資信託は預貯金と異なります。主な変動要因は、価格変動リスク、為替変動リスク、信用リスク、流動性リスクです。上記は主なリスクであり、これらに限定されるものではありません。くわしくは、投資信託説明書(交付目論見書)をご覧ください。

【ファンドの費用】

◎お客さまが直接的に負担する費用

| 購入時手数料 | 購入価額に対して、上限2.2%(税抜2%) 販売会社が定めます。くわしくは、販売会社にご確認ください。 |

|---|---|

| 信託財産留保額 | ありません。 |

◎お客さまが信託財産で間接的に負担する費用

| 運用管理費用(信託報酬) | 日々の純資産総額に対して、年率1.32%(税抜 年率1.2%)をかけた額 |

|---|---|

| その他の費用・手数料 | 以下の費用・手数料についてもファンドが負担します。 ・監査法人に支払われるファンドの監査費用・有価証券等の売買時に取引した証券会社等に支払われる手数料・有価証券等を海外で保管する場合、海外の保管機関に支払われる費用・その他信託事務の処理にかかる諸費用等 ※上記の費用・手数料については、売買条件等により異なるため、あらかじめ金額または上限額等を記載することはできません。 |

- <為替ヘッジあり>(毎月決算型)/<為替ヘッジなし>(毎月決算型):運用管理費用(信託報酬)および監査費用は、日々計上され、ファンドの基準価額に反映されます。毎決算時または償還時にファンドから支払われます。 <為替ヘッジあり>(年1回決算型)/<為替ヘッジなし>(年1回決算型):運用管理費用(信託報酬)および監査費用は、日々計上され、ファンドの基準価額に反映されます。毎計算期間の6ヵ月終了時、毎決算時または償還時にファンドから支払われます。

- 上記の費用(手数料等)については、保有金額または保有期間等により異なるため、あらかじめ合計額等を記載することはできません。なお、ファンドが負担する費用(手数料等)の支払い実績は、交付運用報告書に開示されていますのでご参照ください。

【当ページで使用している指数について】

- 世界投資適格社債(ブルームバーグ・バークレイズ・グローバル社債インデックス):

ブルームバーグ・バークレイズ・グローバル社債インデックスとは、ブルームバーグが算出する世界の投資適格社債の値動きを表す指数です。 - 世界インフラ債券

(ブルームバーグ・バークレイズ・グローバル社債インデックスの公益・通信・エネルギー・運輸セクターの合成インデックス):

世界インフラ債券はブルームバーグ・バークレイズ・グローバル社債インデックスのサブインデックスの中から、公益・通信・エネルギー・運輸セクターを三菱UFJアセットマネジメントが時価総額加重平均し算出しています。 - 米国インフラ債券(ブルームバーグ・バークレイズ米国社債インデックスの公益・通信・エネルギー・運輸セクターの合成インデックス):

米国インフラ債券はブルームバーグ・バークレイズ米国社債インデックスのサブインデックスの中から、公益・通信・エネルギー・運輸セクターを三菱UFJアセットマネジメントが時価総額加重平均し算出しています。

ブルームバーグ(BLOOMBERG)は、ブルームバーグ・ファイナンス・エル・ピー(Bloomberg Finance L.P.)の商標およびサービスマークです。バークレイズ(BARCLAYS)は、ライセンスに基づき使用されているバークレイズ・バンク・ピーエルシー(Barclays Bank Plc)の商標およびサービスマークです。ブルームバーグ・ファイナンス・エル・ピーおよびその関係会社(以下「ブルームバーグ」と総称します。)またはブルームバーグのライセンサーは、ブルームバーグ・バークレイズ・インデックス(BLOOMBERG BARCLAYS INDICES)に対する一切の独占的権利を有しています。

- 世界国債(FTSE世界国債インデックス):

FTSE世界国債インデックスは、FTSE Fixed Income LLCにより運営され、世界主要国の国債の総合収益率を各市場の時価総額で加重平均した債券インデックスです。 - 日本国債(FTSE日本国債インデックス):

FTSE日本国債インデックスは、FTSE Fixed Income LLCにより運営され、日本国債の総合収益率を指数化した債券インデックスです。

各指数のデータは、情報提供のみを目的としており、FTSE Fixed Income LLCは、当該データの正確性および完全性を保証せず、またデータの誤謬、脱漏または遅延につき何ら責任を負いません。このインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLCに帰属します。

「信用格付会社等の提供する格付け等の情報」に関する免責事項等については、委託会社のホームページ(https://www.am.mufg.jp/other/disclaimer.html)でご確認ください。

【留意事項】

・当ページは三菱UFJアセットマネジメントが作成したものであり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。・当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。・当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。・投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。・投資信託は、販売会社がお申込みの取扱いを行い委託会社が運用を行います。